“ 매주 목요일마다 당신이 항상 하던대로 신발끈을 묶으면 신발이 폭발한다고 생각해보라.

컴퓨터를 사용할 때는 이런 일이 항상 일어나는데도 아무도 불평할 생각을 안 한다. ”- Jef Raskin

맥의 아버지 - 애플컴퓨터의 매킨토시 프로젝트를 주도

국세청,현금영수증,전자세금계산서,API,개념,개발자,수정세금계산서,개념

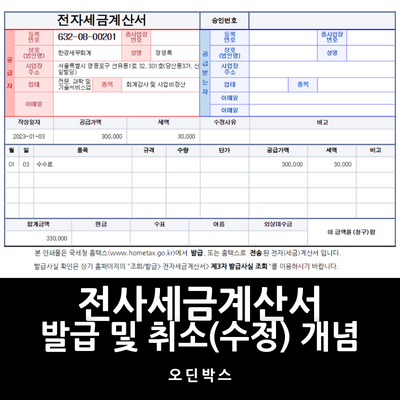

전자세금계산서, 그것이 뭐냐!

일하고 있는 곳에서 최근 시스템을 개발하는 도중 하나를 새롭게 만들어야 하는 것이 있는데 바로 전자세금계산서 발급 및 수정 그리고 취소를 할 수 있는 시스템을 만드는 것입니다. 연말정산이나 현금영수증을 들어보기만 했지 제대로 해봤던 적이 없었고 그런 개념자체가 사실 없었습니다. 그래서 세금계산서에 대해서 공부를 하다 다른 분들도 분명 이런 어려움을 겪을 것같다는 생각에 정리를 하면 다시 개념정리도 되고 다른 분들에게도 도움이 되겠다는 생각으로 정리를 해보려고 합니다.

목차

세금계산서

세금계산서 개념

세금계산서는 사업자가 재화 또는 용역을 공급을 할 때 부가가치세를 거래징수하고 이를 증명하기 위하여 공급받는 자에게 교부하는 증명 서류라고 생각을 해야 합니다. 당연히 이런 세금계산서는 사용자가 임의로 양식을 설정할 수 없고 국가에서 정한 양식에 따라 그에 맞게 공급가액, 세액을 설정을 하여 교부해야 하며 공급자, 공급받는자가 각각 보관하여야 합니다.

그럼, 우리가 이제 IT에서 흔히 사용하게 될 전자세금계산서의 경우 말과 같이 전자로 되기 때문에 따로 종이로 불필요하게 보관을 하지 않아도 된다는 매우 큰 장점이 있습니다.

전자세금계산서 발급

전자세금계산서 발급의 경우 대표적으로 국세청에서 운영하고 있는 홈택스에서 발급을 할 수 있습니다. 사업자의 경우 공인인증서로 로그인하여 전자세금계산서를 발급을 할 수 있습니다. 이렇게 발급을 하는 경우 공급자가 하나 하나 손으로 입력을 해야한다는 불편하다는 단점이 존재하고 있습니다. 이럴 때 바로 사용하는 것이 ERP 등을 이용하여 운영하고 있는 회사에서 영업, 구매 등의 전표를 관리하여 그를 바탕으로 한번에 전자세금계산서를 발급을 할 수 있습니다. 장점의 경우 ERP로 만들어진 전표를 통해 한번에 관리를 할 수 있다는 장점입니다.

전자세금계산서 취소 및 수정

국세청으로 직접을 입력을 할 때 한번 발급을 하게 된 것은 우리가 흔히 이야기하는 취소 및 삭제의 개념을 할 수 없습니다. 이럴 경우 아래와 같은 사유를 확인을 하여 진행을 하셔야합니다. ERP를 이용하면 국세청 전송이 되는 시기가 있는 이경우 잘 확인을 하여 진행을 꼭 하셔야합니다.

1. 기재사항 착오정정 : 기재사항, 세율 등을 잘못 기재하여 발급한 경우에는 이렇게 하셔야 합니다!

취소 방법은 당초건 금액을 전부 마이너스로 한장을 발급을 합니다, 그리고 새롭게 만든 올바른 세금계산서 1장을 발급을 합니다.

2. 착오에 의한 이중발급 : 착오로 이중발급을 한 경우, 면세를 과세로 발급을 잘못한 경우는 이렇게 하셔야 합니다!

취소 방법은 당초건 금액을 전부 마이너스로 발급을 하시면 이중발급된 건은 취소가 됩니다.

3. 공급가액 변동 : 공급가액에 증가 또는 차감되는 금액이 발생한 경우는 이렇게 하셔야 합니다!

수정 방법은 해당 공급가액의 증가(+)또는 감소(-)된 만큼 발급을 하시면 됩니다.

4. 계약의 해제 : 계약의 해제로 재화 또는 용역이 공급되지 않은 경우는 이렇게 하셔야 합니다!

취소 방법은 당초건 금액을 전부 마이너스로 발급을 하시면 해당 발급 건은 전부 취소가 됩니다.

5. 재화의 환입(반품) : 당초 공급된 재화가 환입(반품)의 경우는 이렇게 하셔야 합니다!

취소 방법은 환입(반품)된 금액만큼 감소(-)된 만큼 발급을 하시면 됩니다.

6. 내국신용장 사후개설 : 당초건 발급 이후 내국신용장이 개설된 경우는 이렇게 하셔야 합니다!

수정 방법은 해당 개설된 금액만큼 감소(-)된 걸로 하나 발급을 하고 영세율을 발급을 하시면 됩니다.

* 마감일은 반드시 잘 지켜야 합니다. 당월 세금계산서 발급 발행마감일의 경우 다음달 10일까지 마감을 해야합니다. 해당 일까지 마감일을 지키지않는다면 불이익이 생길 수 있음을 반드시 알아야합니다.

전자세금계산서 지연발행, 미발행 가산세(소득세법 제 81조, 20189년 세법개정)

지연 발행의 경우 과세기간 말의 다음달 25일까지 발행한 경우 공급가액의 1%가 가산됩니다.

미발행의 경우 과세기간 말의 다음달 25일까지 발행하지 않은 경우 공급가액의 2%가 가산됩니다.

꼭 공급자는 확인하여 가산되지않도록 마감일을 지켜 발급을 해야합니다.

마무리

쉽고 간단하게 알아볼 수 있도록 정리를 했습니다. 처음 접해본 개념이라 많이 헷갈리고 이해되진않았지만 자꾸 확인하고 설명을 보다보니 어느정도 이해는 가긴했는데 여전히 많은 용어들이 생소하여 어렵게 느껴집니다. 혹시 이 글을 보는 분들 중 궁금한 사항이나 수정할 내용이 있다면 댓글을 통해 남겨주시면 답변드리도록 하겠습니다.

커피 한 잔의 힘

이 글이 도움이 되셨다면, 커피 한 잔으로 응원해주세요!

여러분의 작은 후원이 더 좋은 콘텐츠를 만드는 큰 힘이 됩니다.